Contents

Bitterz(ビッターズ)は2020年にサービスを開始した海外仮想通貨FX取引所で、口座開設ボーナスや入金ボーナスもあり、小資金の入金にも対応していて、初心者でも気軽にレバレッジのかかった仮想通貨を取引できると話題の仮想通貨取引業者です。

本記事では、Bitterzで取引した後の税金について詳しくまとめています。Bitterzに興味があり、税金についての不安がある方はぜひご参考になさってください。

FXの税金について

みなさんが普段から行っている税金。

日本では、さまざまなところで税金がかかりますが、なんとFXで得た利益についても税金がかかってきます。

FXはどういった税がかかり、税率は何%なのかなど詳しく説明していきます。

海外業者でのFX取引は何税がかかる?

海外業者でのFX取引については、雑所得として総合課税が適用されます。

FX以外の収入とFXの総利益の合計が、所得金額となります。

| 所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円を超え330万円以下 | 10% | 97,500円 |

| 330万円を超え695万円以下 | 20% | 427,500円 |

| 695万円を超え900万円以下 | 23% | 636,000円 |

| 900万円を超え1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

確定申告が必要な場合とそうでない場合がある

以下の項目に該当しない場合は確定申告の必要はございません。

・年収2000万円以下の給与所得者で給与所得とは別に20万円以上の収入(FXのポジション決済利益、スワップの受け取りも該当)がある方。

・扶養家族(主婦や学生など)の場合は、FXの年間合計所得額が38万円を超えている方。

該当されている方は、確定申告を行わなくてはなりません。

それでは詳しい税金の算出方法を見ていきましょう。

Bitterzでの取引履歴から税金額を算出

次にBitterz利用時の税金額の算出方法を説明致します。

まず取引の履歴から、数値を確認しましょう。

取引の履歴は取引報告書をBitterzの取引システムから取得します。

取引報告書については、Bittarzから以下のような注意書きが確認できます。

確定申告などに必要な取引報告書につきましては、ご本人様でBitterzの取引システムより取得されますようお願い申し上げます。また、Bitterzのアカウント削除(停止処置)ならびに口座解約を行われますと、その時点でログインが出来なくなり、全ての履歴を取り出す事が出来ません。アカウント削除(停止処置)ならびに口座解約を行わる前にご本人様の責任で必要なデータの取得をお願しております。当社側で取得する事は出来かねますので、予めご了承下さいませ。

取引報告書の取得前にアカウント削除、口座解約など行ってしまうと、データが取得できなくなってしまうので必ず解約前に取得しましょう。

取引報告書の取得方法

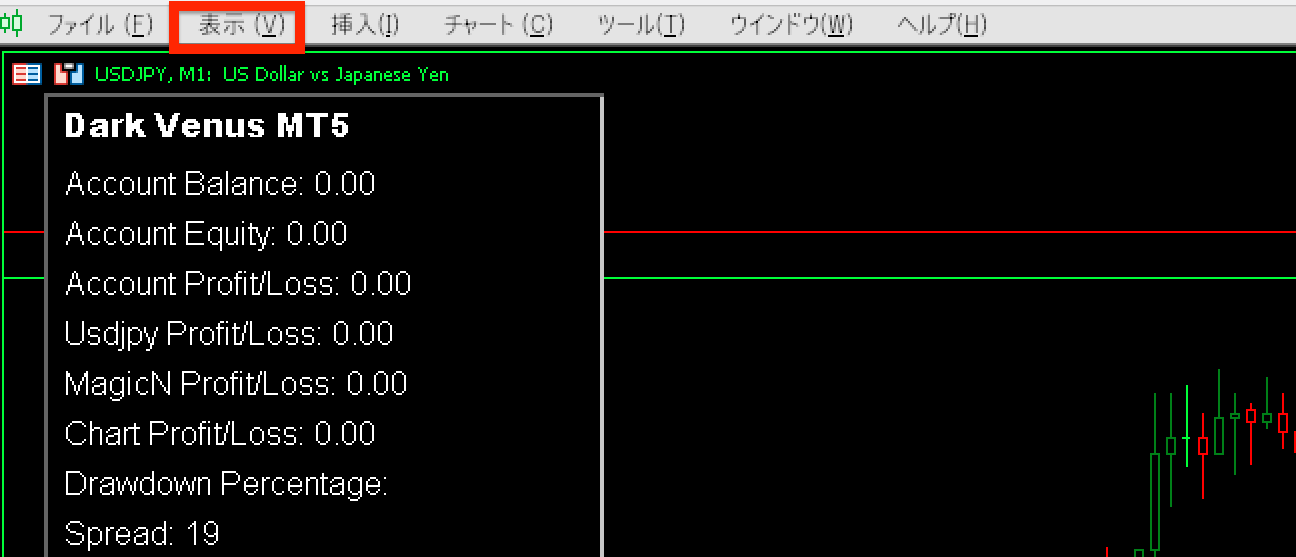

1.BitterzのアカウントでMT5にログインし、表示メニューからツールボックスを表示させます。

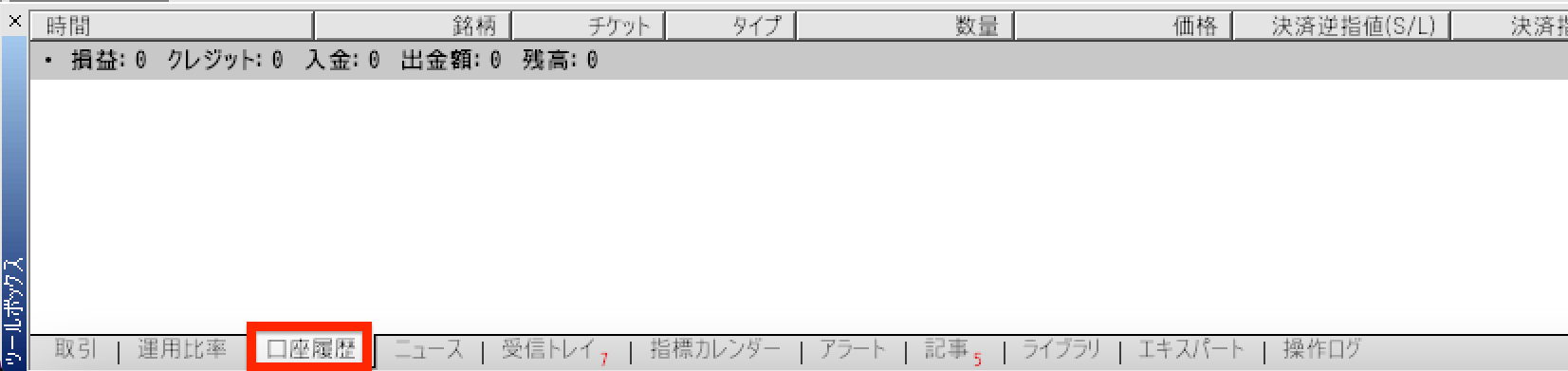

2.ツールボックスの口座履歴のタブを選択してください。その上で、右クリックをしメニューを表示させます。

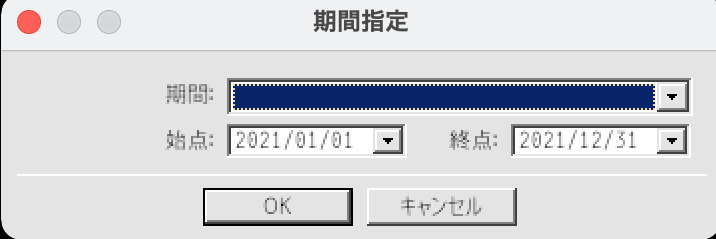

3.表示させたメニューから期間指定を選択します。期間指定では1月1日から12月31日までを選択します。問題がなければOKを押します。

4.口座履歴のタブの上で右クリックをし、レポートを選択してください。抽出データを書類形式でダウンロードします。(形式はOpenXML、HTML)

5.保存書類を確認してください。

6.書類を保存してください。提出義務はありませんが白色申告では5年間、青色申告では7年間、証拠書類として保存が義務付けられています。

取引報告書からデータを確認

取引報告書から、必要項目を確認しデータを取得します。

必要なデータは業者名、総損益の2項目になります。

業者名は分かりづらいですが、『ブローカー』の項目から確認します。

総損益は、実際に取引で得た利益の合計になります。

こちらを確認し、自分が課税対象であるかを、まずは確認してください。

課税対象であった場合はそのままデータをもとに、確定申告を行いましょう。

合計損益マイナスになってしまった場合

合計の損益がマイナスになった場合は確定申告の義務はございません。

海外FX取引では、確定申告をして、その年の損失分を翌年分の利益と相殺するいわゆる繰越控除はできません。

税金対策としては、その年の損失が確定しており、その段階で未決済の含み益がある場合、含み益を決済し利益を当年分として損失と相殺することは可能です。

年を跨いでしまうと、翌年の雑収入になるため、同じ利益でも翌年確定申告が必要になった場合に課税対象になります。

1年間の総損益がマイナスで終了しそうな方で、含み益がある場合はできるだけその年に決済しましょう。

確定申告

FXで得た利益に関しては青色申告を利用することはできません。事業所得としては認められないこととなっています。

そのため確定申告をする際は、白色申告を利用しましょう。

申告に必要な書類は以下の通りです。

申告に必要な書類

・取引を行っているFXの会社から年間取引報告書

・源泉徴収票(給与所得がある方)

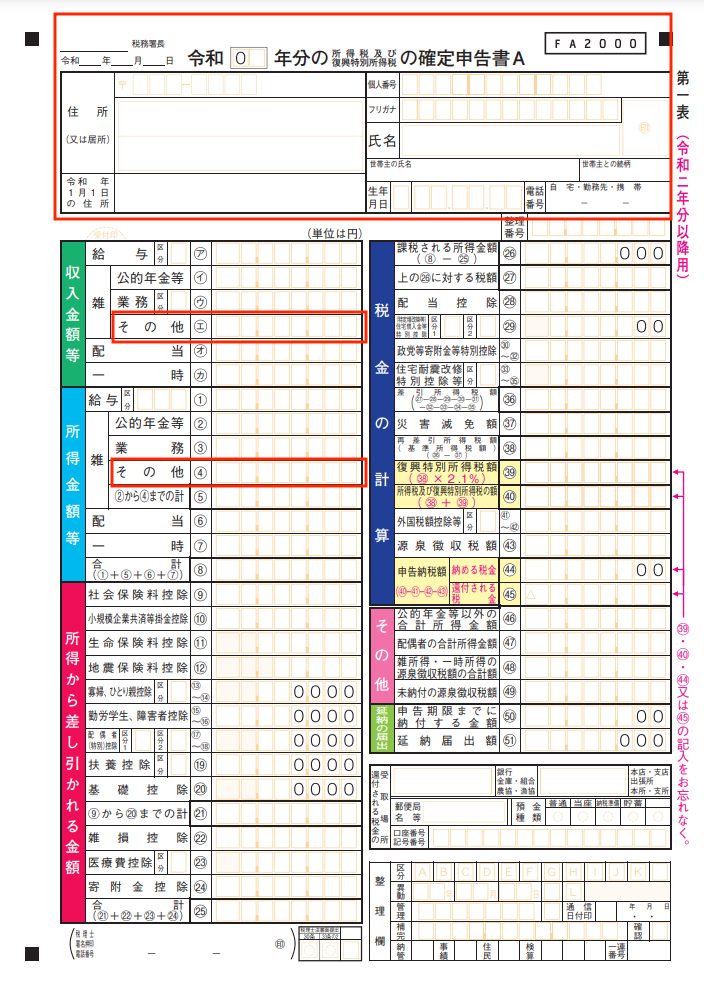

・申告書A(第一表、第二表)

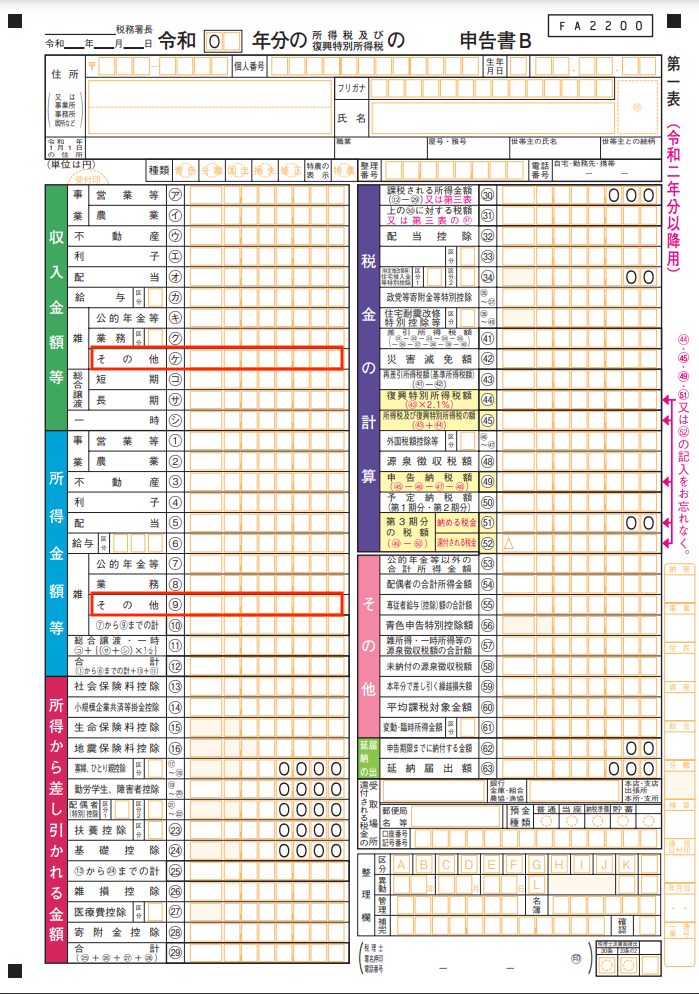

・申告書B(第一表、第二表)

※給与所得がある方は申告書Aを、その他の方は申告書Bをご用意ください。

Bitterzからの年間取引報告書の取得は上で説明しております。

源泉徴収票は給与所得がある方のみ必要になります。

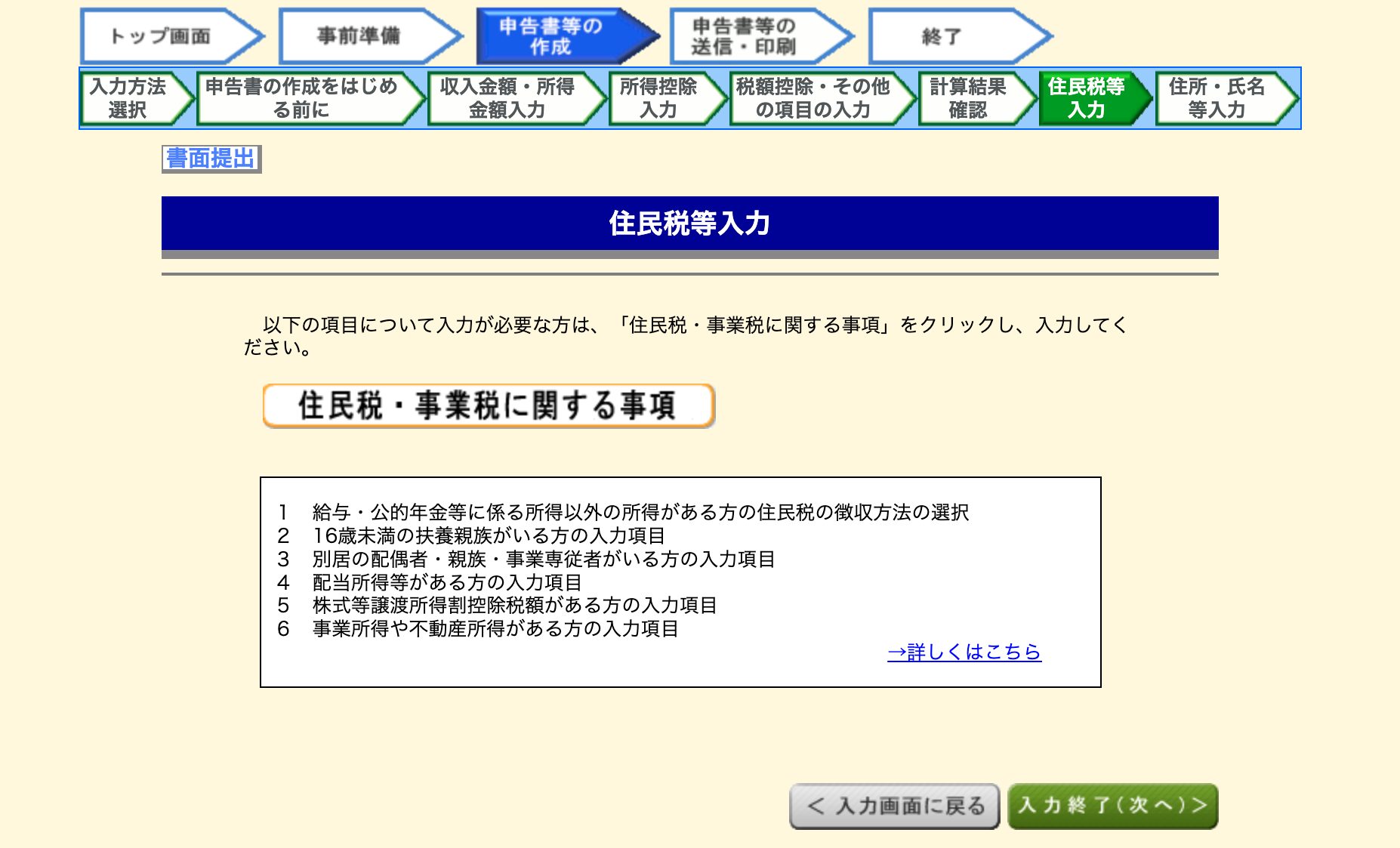

インターネットで確定申告を行う場合

インターネット確定申告サイトに入ります。

事前確認のページでは『印刷して提出』を押します。(その他方法でも可能です)

次の画面では所得税を選びます。

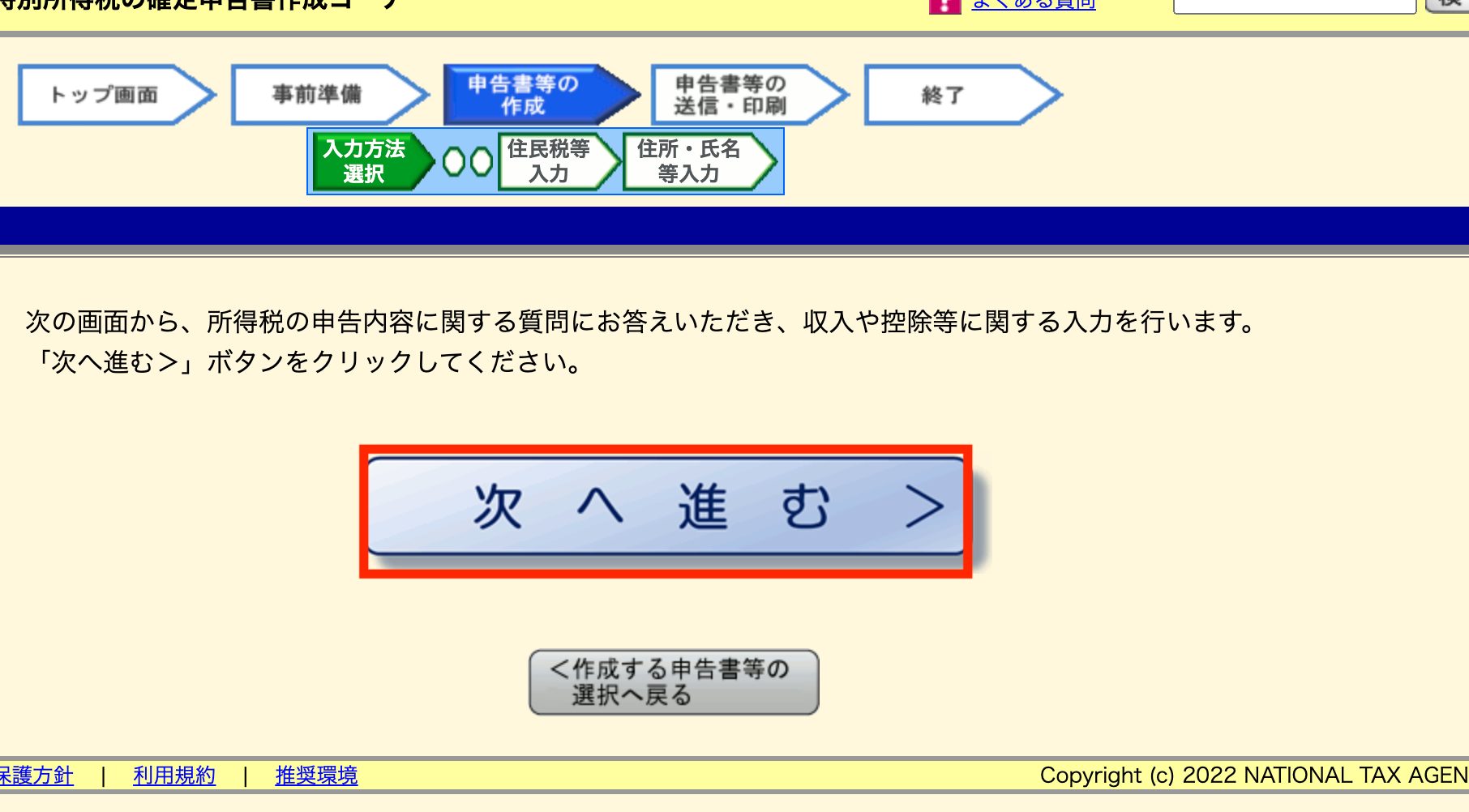

次へ進むを選択します。

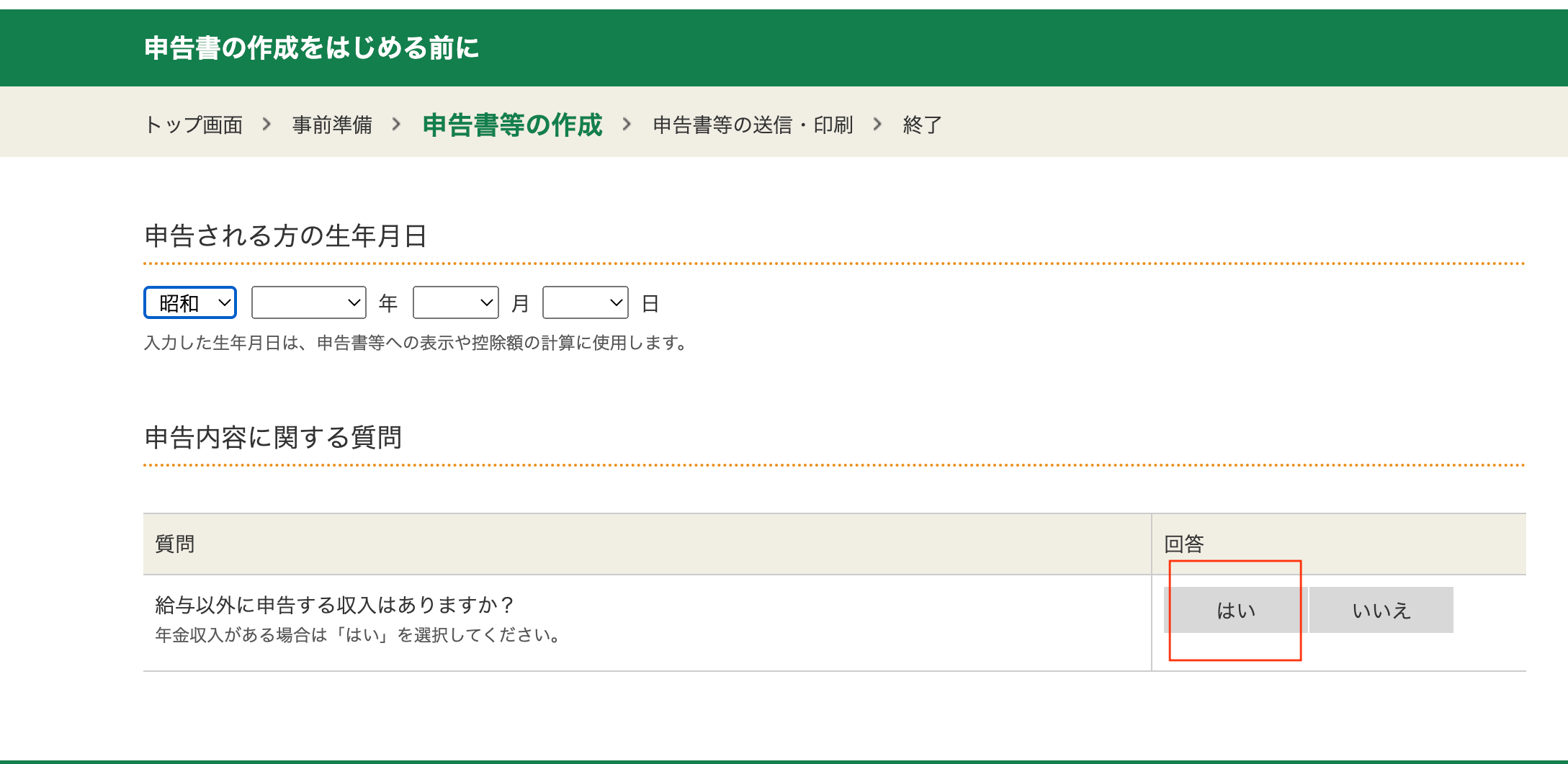

申告者の生年月日を選択します。

質問がありますが、こちらははいを押してください。

はいを押すとさらに二つの質問が表示されますので、当てはまる方にご回答ください。

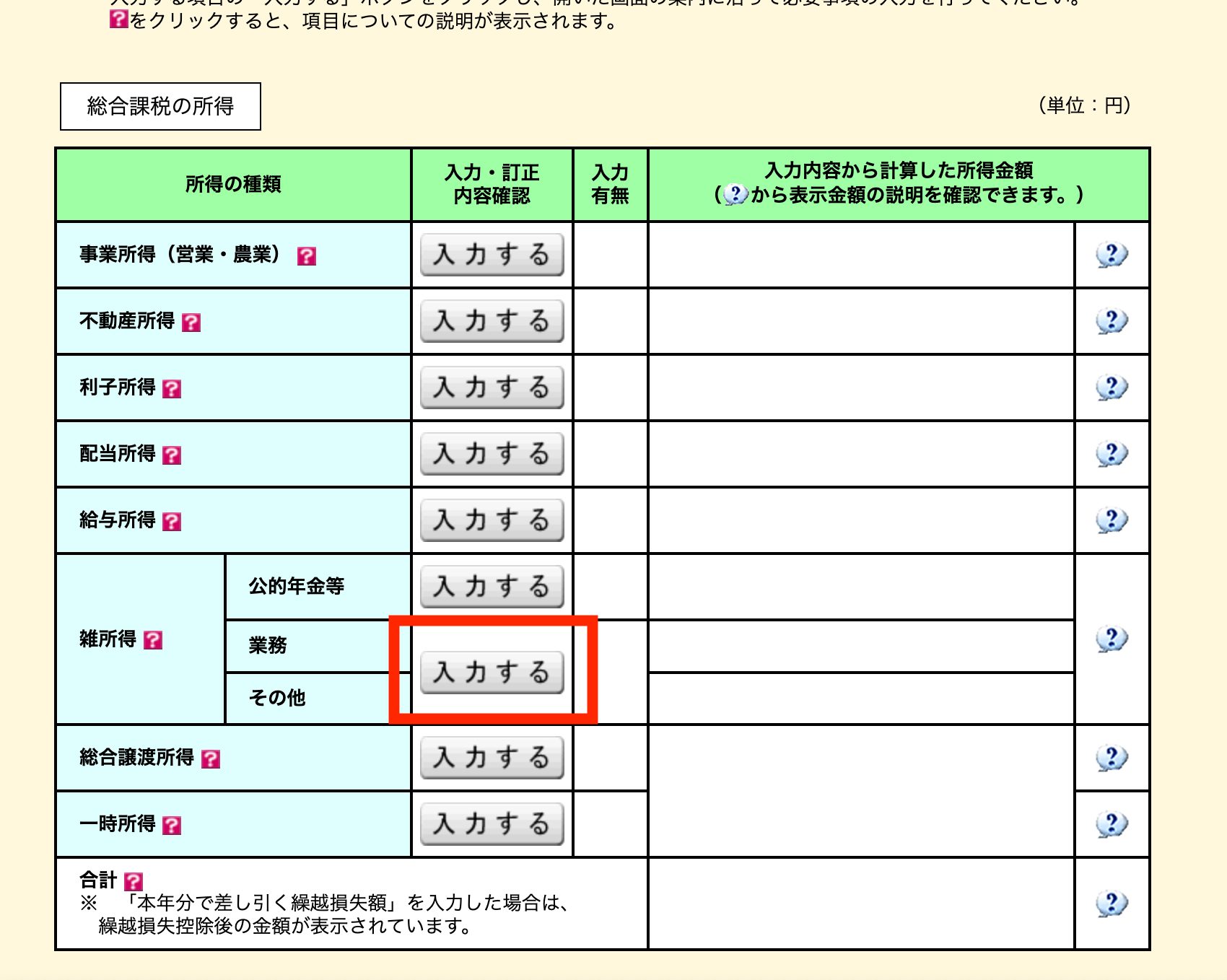

次の画面では雑所得を選択します。

種目:その他にし、入力欄には「為替取引」などと入力しましょう。

業務に該当しますか?:当てはまる方を選択。

収入金額:には、MT5で作成した年間取引報告書を参照し、そのFX業者で発生した収入を入力します。

複数の口座を持っている場合は、合算した金額です。

一つ目の口座では利益が出たが、二つ目の口座では損失で終わったといった場合、損益は相殺となります。

必要経費:取引を行うにあたってかかった経費を入力してください。

※入力しないと、収入が全て所得扱いになってしまいます。

- FXに関する情報収集のためにかかった費用

(書籍、新聞、セミナーなど) - 取引のために購入したもの

(パソコン、外部モニター、机、イス、プリンターなど) - 通信環境

(プロバイダー料金、スマホ料金、wifi料金、VPSサーバー費用など) - MT5利用に掛かった費用

(有料インジケーター、有料EAなど) - 手数料など

(振込手数料、送金手数料など)

実際にこれらの明細を提出する必要はありませんが、領収書などの保存は義務付けられています。

源泉徴収額税:FX業者は源泉徴収を行っていませんのでここは「0円」と入力します。

報酬などの支払者の氏名・名称:には、FX業者の名称を入力します。

Bitterzの場合はBitterz LLC.

所得の生ずる場所:FX業者の本社や事務所の住所を入力します。

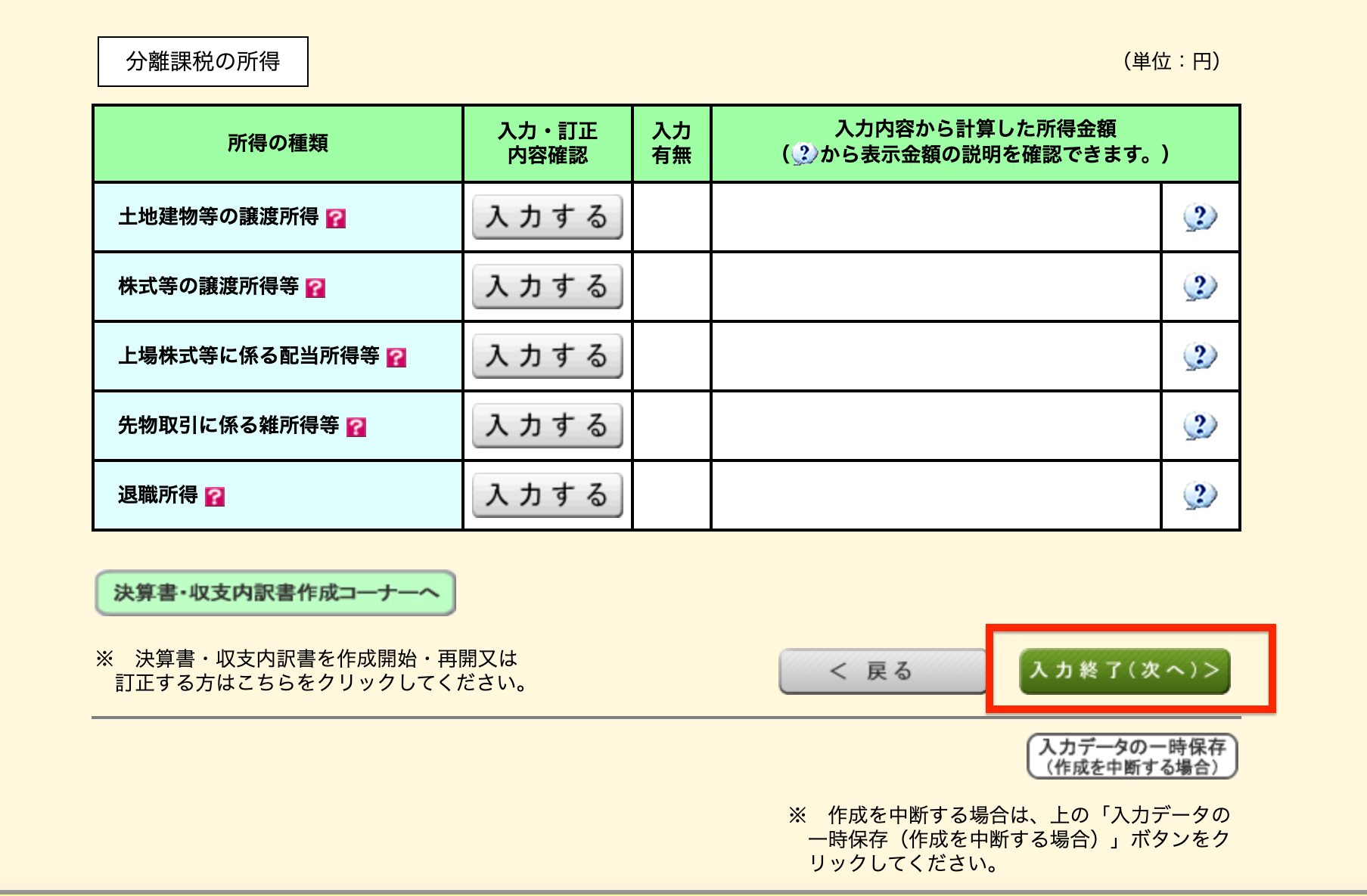

入力終了を押すと次の画面に遷移します。

こちらの画面では計算結果が確認できます。自動で算出されますのでとても便利です。

納付額を確認しましたら。また次の画面へ進みます。

該当者のみこちらは対応ください。入力終了を押すと次の画面に遷移します。

最後の画面では、申請者の名前や住所等の情報を入力し、書類を完成させます。

次に完成した書類をダウンロード、印刷しましたら自身で確定申告書類をダウンロードしてください。

手書きで確定申告を行う場合

必要資料をまずは用意いたします。

※必要なシートを入力しながら、読み進めていってください。

申告書A(第一表)の書き方

源泉徴収票の数値から、『申告書A(第一表)』左側の収入金額等、所得金額、所得から差し引かれる金額を記入していきます。

さらに自身の総損益を収入金額等の項目に入力し、所得金額の部分に総損益から利用経費を引いた数値を記入してください。

利用経費は、トレードの手数料や振り込み手数料、さらにはトレードの勉強に利用したセミナーなども含まれます。

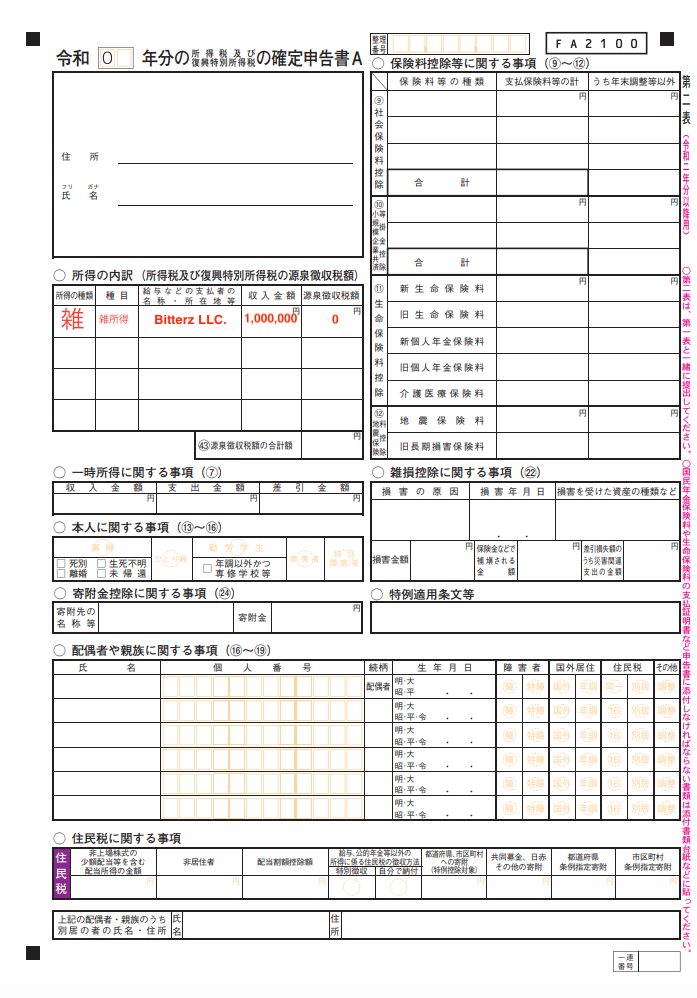

申告書A(第二表)の書き方

第二表では直接赤字で入力例を入れました。

所得の内訳部分に情報を入力していきます。

・所得の種類:雑 (雑所得を表ます)

・種目:雑所得

・給与などの支払者の名称・所在地:Bitterz(業者名を入れます)

・収入金額:収入金額の総額(経費は引かない)

・源泉徴収税額:源泉徴収税額の総額

海外FXの所得についての記入は以上になります。

その他項目は通常の確定申告の形で行ってください。

申告書B(第一表)の書き方

『申告書B(第一表)』左側の収入金額等、所得金額、所得から差し引かれる金額を記入していきます。

自身の総損益を収入金額等の項目に入力し、所得金額の部分に総損益から利用経費を引いた数値を記入してください。

利用経費は、トレードの手数料や振り込み手数料、さらにはトレードの勉強に利用したセミナーなども含まれます。

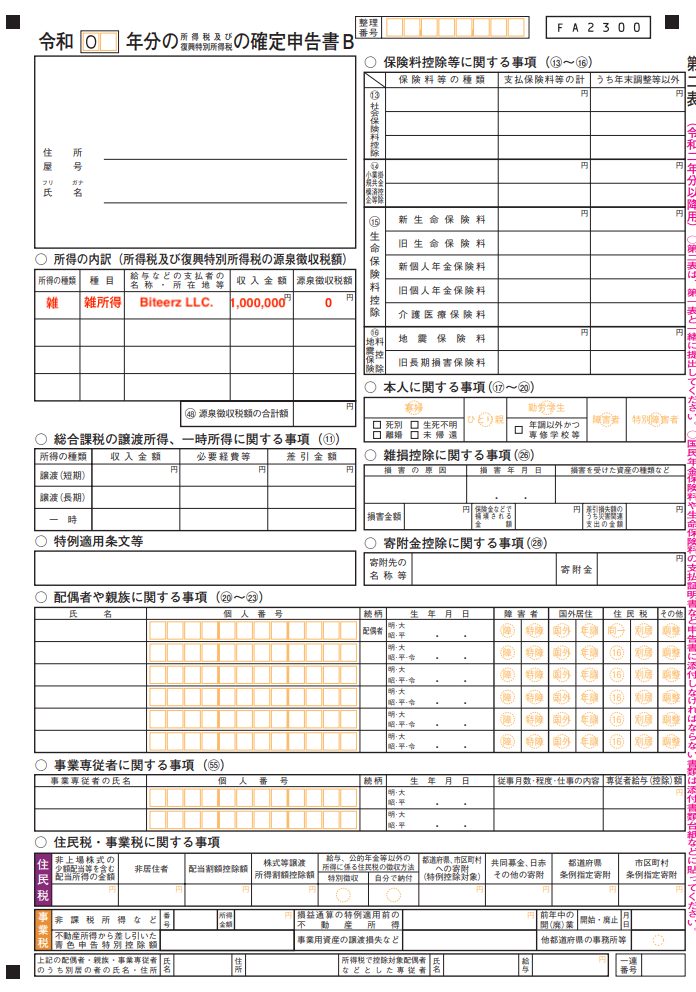

申告書B(第二表)の書き方

第二表では直接赤字で入力例を入れました。

所得の内訳部分に情報を入力していきます。

・所得の種類:雑 (雑所得を表ます)

・種目:雑所得

・給与などの支払者の名称・所在地:Bitterz(業者名を入れます)

・収入金額:収入金額の総額(経費は引かない)

・源泉徴収税額:源泉徴収税額の総額

海外FXの所得についての記入は以上になります。

その他項目は通常の確定申告の形で行ってください。

以上でFXの利益に関する確定申告のデータ入力に関して終了となります。

まとめ

今回は海外業者のBitterz利用時の確定申告方法や税金について紹介しました。

初めての確定申告の方は、税率や数字などを間違えないようにとにかく注意しましょう。

テンプレート通りに行えばそこまで難しいことではないと思いますので、確定申告は必ず行うようにしましょう。

Gemforex

Gemforex  XM

XM  AXIORY

AXIORY